投資信託の基礎2 - 投資信託の種類

海外ETFとは?特徴やメリット・デメリットを解説します

海外ETFとは、海外の株式市場に上場する投資信託(上場投資信託:ETF)です。海外に投資する投資信託よりも、運用にかかる手数料が低いという特徴があります。

このページでは、以下のような内容を紹介します。

- 海外ETFの特徴

- メリット・デメリット

- 海外ETFをお得に買える証券会社

海外ETFの特徴

海外ETFには、多くの種類があります。一般的なものは、株価指数に連動するものです。たとえば、米国の株価指数「NYダウ」と連動する商品があります。そのほか、債券価格を表す債券指数や、不動産の価格を表すリート指数に連動する商品などがあります。

| 比較項目 | 海外ETF | 投資信託 |

|---|---|---|

| 最低投資額 | 1,000円~30,000円程度 | 100円~ |

| 買付手数料 | 0.03%~1%程度 | 0%~4%程度 |

| 取引の柔軟性 | 市場が開いている時間帯自由に | 1日に1度決まった価格で取引 |

| 運用時の手数料 | 低い | 高い |

海外ETFの取引にかかる費用・手数料

海外ETFを取引・保有するときには、「為替手数料」、「買付手数料」、「経費率」がかかります。

1. 為替手数料

海外の証券取引所に上場する商品を取引するので、取引にはドルが必要です(金融機関によっては、円で取引できる場合もあります)。主要なネット証券のドル/円の為替手数料は0.25円です。(現在の為替レートが1ドル100円の場合、1ドルを交換するために必要な金額は100.25円となります。)

2. 買付手数料

海外ETFの買い付け時にかかる費用です。主要なネット証券の買付手数料は約定代金の0.45%(上限20ドル)です。

3. 経費率

経費率は投資信託でいう信託報酬(運用管理費用)にあたります。商品によって経費率に違いがありますが、同じ資産に投資する投資信託よりも、おおむね低めに設定されています。

海外ETFのメリット

海外ETFは「指数に連動する成績を目指す」商品です。これはインデックス型の投資信託と同じです。では、わざわざ海外ETFを取引するメリットはどこにあるのでしょうか?

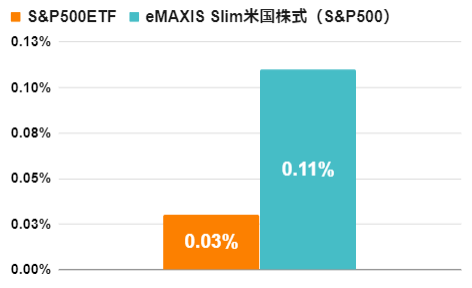

メリット1. 運用期間中にかかる手数料が低い

海外ETFは投資信託より運用期間中にかかる手数料(経費率)が低く設定されています。下の表は米国の株価指数S&P500に投資する「海外ETF(橙)」と「投資信託(青)」の運用期間中にかかる手数料を比較したものです。海外ETFは投資信託の約1/4の手数料で運用ができます。

手数料は銘柄によって差はありますが、海外ETFの運用にかかる手数料は、同じ資産に投資する投資信託よりも、おおむね低く設定されています。

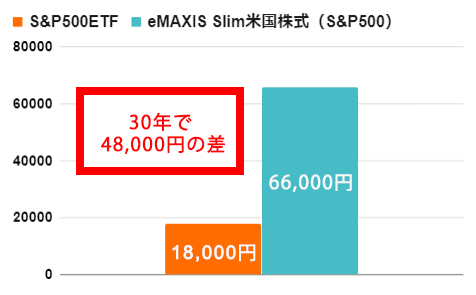

続いて、海外ETFと投資信託を実際に運用した場合のトータルでかかる運用時の手数料を比較します。金融広報中央委員会「家計の金融行動に関する世論調査2018」によると、1世帯が保有する株などの平均保有額はおよそ200万円です。これを30年間運用したとすると、手数料の差は48,000円まで広がります。

<海外ETFと投資信託の手数料の差>

メリット2. 取引の自由度が高い

海外ETFは、投資信託よりも取引の自由度が高い特徴があります。海外ETFは、株式市場に上場しており、常に価格が変動しています。タイミングを見ながら、柔軟に取引ができます。対して投資信託は、日ごとに決まった価格でしか取引ができません。

また、米国の株式市場に上場する海外ETFは、日本時間の夜に取引されるので、日中取引ができない人でも取引しやすいというメリットもあります。

メリット3. 投資信託にない特色のある商品を取引できる

海外ETFには、日本の投資信託にない特色のあるETFがあります。たとえば、ブルベアファンドのようにレバレッジのかかったETFです。新興国の株価や、米国のリート指数にレバレッジがかかったリスクが大きいETFなどが取引できます。

海外ETFのデメリット

主なデメリットは以下の3つです。

デメリット1. 買うまでに手間がかかる

海外ETFのデメリットは、投資信託よりも買うまでに手間がかかる点です。その手間とは為替取引です。

海外ETFは海外の商品なので、取引には外貨が必要です。ですから円をドルなどに交換する必要があります。投資信託であれば円で購入するので、この手間はかかりません。

証券会社によっては、海外の商品でも円で取引できる金融機関もありますが、円で取引した場合、外貨で取引するよりも為替手数料が高くなります。

デメリット2. 分配金の受け取りに手間がかかる

2つ目は、分配金の受け取りに手間がかかることです。米国の株式市場で取引されるETFの配当金は、私たちが受け取るまでに2回税金がかかります。1回目は米国、2回目は日本です。これを二重課税と呼びます。

このとき、確定申告(外国税額控除)を使うことで、米国でかかる税金が戻ってきます。この手続きは必須ではありませんが、海外ETFの配当金を有利に受け取りたい場合、確定申告が必要になります。

デメリット3. 分配金の再投資に手間がかかる

投資信託には、運用によって生まれた利益「分配金」を受け取らず、再度投資することで複利効果を狙う「再投資」のしくみがあります。

一方、海外ETFには、運用によって生まれた分配金を再投資するしくみがありません。分配金を再投資し、運用益を膨らませる運用をしたい場合は、自分で分配金を再投資する必要があります。

以上のように、海外ETFは取引に手間がかかる点がデメリットといえます。

ここまで、海外ETFのメリットとデメリットを見てきました。「手数料の面で有利なので、少々の手間があっても取引は苦にならない」場合、海外ETFを資産運用先の1つとして検討してみてはいかがでしょうか。反対に「取引や税金にかかる手続きはシンプルにしたい」場合は、取引の手間がかからない投資信託を使った投資をおすすめします。

海外ETFの取引で気になるポイント

ここでは、海外ETFの取引で気になる「売買手数料」や「特定口座の対応」について取り上げて解説します。

海外ETFを少額取引すると売買手数料がかさむ?

かつて、海外ETFの少額取引は売買手数料が高く、割に合わない状態でした。SBI証券・楽天証券・マネックス証券で200ドルのETFを買った場合、以前は手数料率が3%※でした。しかし今では手数料が引き下げられ、約定代金の0.45%に設定されています。 (※最低手数料5ドルを手数料率に換算)

ですから、海外ETFの少額取引における売買手数料の高さは、そこまで気にしなくてもいいレベルと言えるでしょう。

海外ETFの取引に特定口座は使える?

海外ETFを含む外国株を取引する場合、以前は確定申告の必要がある一般口座しか使えませんでした。しかし、現在はSBI証券・楽天証券・マネックス証券で、原則確定申告が不要な特定口座が使えます。(ただし、先に書いたとおり、配当金の二重課税を避ける場合は、特定口座を使っていても確定申告が必要です。)

海外ETFをお得に買える証券会社を比較

海外ETFは、外国株を取り扱う証券会社で買うことができます。おすすめはSBI証券・楽天証券・マネックス証券です。その理由は売買手数料の低さです。3社の売買手数料は業界最低水準まで引き下げられており、有利に取引ができるからです。

3社を比較してみましょう。海外ETFの取引にかかる手数料は各社とも約定代金の0.45%と横並びなので、ここでは為替手数料に注目します。SBI証券は、グループの住信SBIネット銀行を使って両替+送金することで、為替手数料を4銭に引き下げることができます。

海外ETFは低い手数料で運用できる!長期投資にも最適

海外ETFのメリットは「運用期間中にかかる手数料の低さ」、「取引の自由度の高さ」です。特に運用時の手数料の低さは、他の商品にはない大きなメリットです。

投資信託と海外ETFの運用コストの差は、手数料率にしてほんの数ポイントの差です。しかし、運用期間が長くなるほど、トータルで支払うコストに大きな差が生まれます。

「資産運用は手数料の低さを重視したい」、「長期で投資に取り組みたい」という人は、海外ETFを資産運用先の1つとして検討してみてはいかがでしょうか。