イデコ(個人型確定拠出年金)はこんなにすごい!驚く6つのメリット

イデコ(個人型確定拠出年金)は、公的年金にはないとても優れたメリットがあります。この制度を利用することで、どれほどの効果があるかを具体的に見てみましょう。

メリット1 所得税・住民税の節税(税負担の軽減)ができる

確定拠出年金では、毎月積み立てする掛金については、全額所得控除、つまりは非課税扱いとなり、結果として大きな所得税・住民税の節税効果が期待できます。 (ちなみに年金の受け取り時にも「退職所得控除」や「公的年金等控除」などの税制上の優遇があります。)

たとえば月2万円を積み立てた場合、所得税率が20%の方は年間4万8,000円の節税効果があります(厚生労働省の資料による)。ここではイデコ:個人型確定拠出年金(個人型DC)を利用する場合の、さらに具体的な例を計算してみましょう。

課税所得※が400万円の会社員で月額23,000円を確定拠出年金で積み立てた場合、所得税・住民税の還付は84,000円。 自営業で掛金を上限の68,000円を積み立てた場合なら、なんと236,400円が還付される計算になります。

※課税所得は、給与から配偶者控除(配偶者がいる場合に認められる税金の控除制度)や社会保険料控除(自分・家族などの社会保険料を支払ったとき、給与から差し引いて支払ったときに控除される所得控除制度)など各種控除を引いたものです。

先の例で仮に30年運用した場合、会社員なら節税効果は252万円、自営業なら709万2,000円です。給与額が大きいサラリーマンは、多くの税金がかかることは周知の通り。税金を多く支払っている人はこの制度を利用することで、高い節税効果が得られるのです。

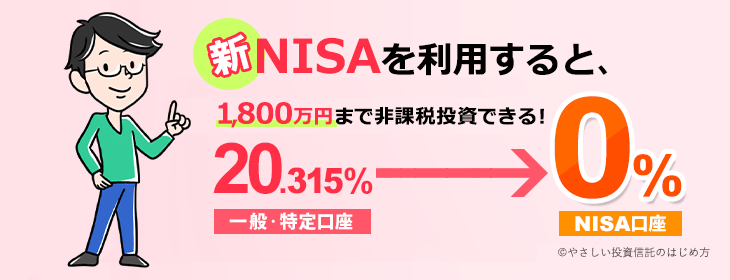

メリット2 積立金の運用益は非課税

通常の運用で考えた場合、利益にかかる税金はなんと20.315%です。一方、確定拠出年金で運用をおこない利益が出た場合は、その運用益が非課税となります。たとえば、運用によって100万円の利益が出た場合、普通であれば、約20万円は税金で引かれるので、運用益は約80万円となりますが、確定拠出年金を利用した場合は、100万円がそのまま運用益となります。

ただし、年金の受け取り時には税金がかかってくるのですが、こちらにも「公的年金控除」、「退職所得控除」が受けられるので、イデコは運用時・受け取り時に税制面でのメリットがあります。

メリット3 商品の運用にかかるコストが低い

メリット1で紹介した税制優遇もありがたいのですが、確定拠出年金では資産運用にかかるコストも有利です。確定拠出年金向けのインデックス型の投資信託は、もともと低い信託報酬(運用管理費用)を、長期間の運用を前提とした確定拠出年金のために、さらに下げている場合があります。

信託報酬の差は将来の運用結果に響きますので、長期で資産運用を考えている方は、確定拠出年金と運用にかかる手数料の低いDC向けファンドを活用した資産運用に取り組んでみてはいかがでしょうか?

| 国内株式型 | 国内債券型 | 外国株式型 | 外国債券型 | 新興国株式型 | |

|---|---|---|---|---|---|

| 確定拠出 年金向け |

0.4% | 0.3% | 0.5% | 0.4% | 0.6% |

| 一般向け | 0.8% | 0.4% | 0.9% | 0.7% | 0.8% |

出典:NIKKEI STYLE『個人型の確定拠出年金、節税で賢く活用』より

メリット4 掛け金拠出の休止・再開は自由…しかし注意点も

確定拠出年金の掛け金拠出は、途中で自由に休止することができます。 しかし、その際に2つ注意すべき点があります。 まず1つ目として、掛け金の拠出を休止している期間中は、当然ながら掛け金が増えないので、その分節税のメリットは受けられないということ。 そして2つ目として、毎月掛け金を拠出していなくても口座管理手数料はかかってしまうという点です。 掛け金の拠出を休止する場合は、こうした点に注意しておく必要があります。

メリット5 自分の裁量で運用ができる

公的年金では、あらかじめ決められた資産の組み合わせ(アセットアロケーション)で、運用がなされています。これは自分の意思では変更することができません。一方、確定拠出年金では「預金」や「投資信託」、「保険」など、自分の運用スタイルに合わせた商品を選んで運用できるのです。その際、個人型と企業型で以下のような違いがありますのでご注意ください。

企業型…あらかじめ運用を行う金融機関が決まっており、そこから運用する商品を選ぶ。

個人型(イデコ)…運用を行う金融機関を自分で選べるので、自分の運用したい商品を運用できる。自分の裁量が大きい。

確定拠出年金の場合は、どちらにしても運用商品を決める最終決定者は自分自身となります。 自由に運用先を決めたいと思っている方にとっては、うってつけの制度と言えるでしょう。

メリット6 年金資産の持ち運びができる

企業年金は、年金資産の持ち運び制度が十分でなく、転職や離職をした場合に、前職の年金資産の持ち運びが難しいという難点がありました。一方で確定拠出年金は、年金の運用期間中に転職・離職をした場合でも、それまで運用していた年金資産をそのまま持ち運び、転職先で今までどおり運用を引き継ぐことができます。

さて、いかがだったでしょうか。 確定拠出年金を利用することで得られるメリットはたくさんあります。 もう一度おさらいをしておきますと、

- 運用によって生まれた運用益が非課税、年金の受け取り時にも税制面でメリットがある

- 自分の裁量で運用でき、結果が良ければ年金額が増える

- 掛け金は所得控除の対象。年金受け取り時も「公的年金等控除」「退職所得控除」の対象で、支払う税金額が少なくなる

- 年金資産の持ち運びができる

などがメリットです。個人型確定拠出年金(イデコ)は2017年の改正で、より多くの人が制度を利用できるようになります。

詳しくは「確定拠出年金とはどんな制度?」をご覧ください。 税制面で大変すぐれたメリットがありますので、老後の資金に不安がある方は積極的なご利用をオススメします。

詳しくは「確定拠出年金とはどんな制度?」をご覧ください。 税制面で大変すぐれたメリットがありますので、老後の資金に不安がある方は積極的なご利用をオススメします。

確定拠出年金『iDeCo:イデコ』を活用しよう

- 個人型確定拠出年金を活用しよう

- 確定拠出年金とは?イデコとは?

- 確定拠出年金 企業型と個人型の違い

- イデコはこんなにすごい!驚く6つのメリット

- イデコのデメリット

- イデコの運用におすすめの商品

- 確定拠出年金におすすめの金融機関

- 確定拠出年金とNISAを比較

ideco:イデコを扱う金融機関を紹介