つみたてNISAでバランスファンドを運用するなら、どんな商品がいいの?

通常の投資信託は、国内株式型・外国株式型といった形で、基本的には投資信託1本で1つのカテゴリーに投資します。一方バランスファンドは、それ1本で国内外の株式・債券など、さまざまな資産へ投資できます。つまり、バランスファンドは手間なく投資のリスクを押さえる分散投資ができます。

つみたてNISAにおいても、投資できる商品の中にバランスファンドが含まれていますが、どのような「メリット・デメリット」があるでしょうか。また、どんなバランスファンドを選択すると、良いのでしょうか。

このページでは、つみたてNISAでバランスファンドを運用するときに注目するポイント、メリット・デメリットについて解説します。

(1)バランスファンドのメリット

1つの投資信託で分散投資ができる

分散投資とは、市場で異なる値動きをする資産(たとえば株と債券)をあわせて持つことで、価格変動のリスクを抑える投資です。投資信託で分散投資をしようとすると、複数資産の投資信託を組み合わせて購入する必要があります。しかし、バランスファンドを購入すると、1つ購入するだけで複数の資産に分散投資できます。

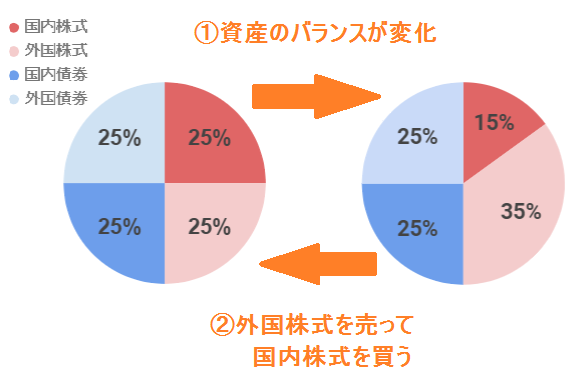

リバランスができる

分散投資をする場合、運用が長期間になってくると、各資産の値上がり・値下がりによって、当初想定していた資産のバランスから崩れていきます。ここで各資産の割合を元のバランスに戻すため、値上がりした資産を一部売り、値下がりした資産を買い増すといったリバランスをおこないます。

ところが、つみたてNISAでは、20年ある運用期間のうち、商品を買い増しできるのは最初の1年目だけで、2年目以降は売却しかできず、リバランスすることが難しいのです。

そこで便利なのがバランスファンドです。バランスファンドは、資産運用によって、バランスが崩れた場合、自動的にリバランスが実行されるため、手間がかかりません。

(2)バランスファンドのデメリット

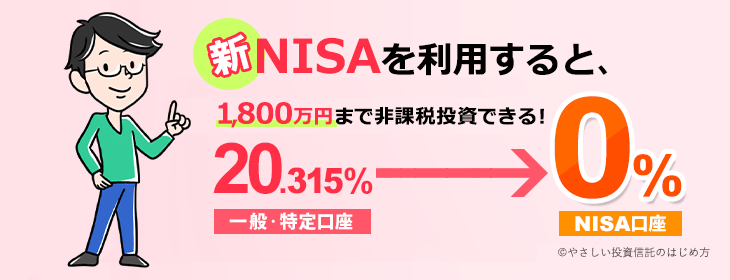

リスクが小さいバランスファンドを選ぶと、NISAの非課税メリットが小さくなる

バランスファンドと一口に言っても、さまざまなバランスで資産が組み合わされています。株式の割合が大きければリスクが高く、少なければリスクが低くなります。

ここで気をつけておきたいのが、つみたてNISAの特徴です。NISAは、利益にかかる税金が非課税となる制度なので、株式の投資比率が小さく、リスクが抑えられているものを選択すると、利益が小さく、非課税メリットも小さくなってしまいます。

(3)つみたてNISAのメリットを活かすバランスファンドは?

つみたてNISAの非課税メリットを大きくするなら、株式の投資比率が高く、ある程度リスクが大きいバランスファンドを選んだほうが、効率よく投資できます。リスクを小さくするのであれば、次のような工夫をして、リスクの調整をしましょう。

- 投資金額を小さくする

- NISA以外の課税口座で、リスクの小さい投資信託を運用する

以下の投資信託は、つみたてNISAの対象バランスファンドで株式への投資比率が高く、その中でも純資産総額が大きめの投資信託を2本ピックアップしました。

国内外の株式・債券に投資するインデックス型のバランスファンドです。国内株の投資比率が40%、外国株への投資比率が30%です。下で紹介する『DC年金バランス』と比較すると、外国株に投資する比率が高めに設定されています。運用管理費用は0.154%と低めに設定されており、純資産総額も150億を超えています。

国内外の株式・債券に投資するインデックス型のバランスファンドです。国内株の投資比率が50%、外国株への投資比率が20%、計70%を株式に投資する投資信託です。信託報酬が0.264%、純資産総額が160億円超となっています。

つみたてNISAが使える主要ネット証券

先に紹介したDCニッセイワールドセレクトファンド(株式重視型)、DC年金バランス70(株式重点型)は、以下で紹介している4社で取り扱いがあります。

(2020年10月現在)