つみたてNISAをやめたほうがいい人とは?【元本割れに要注意】

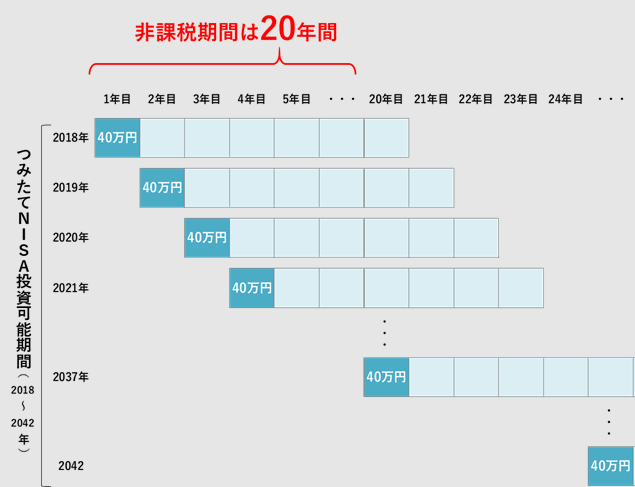

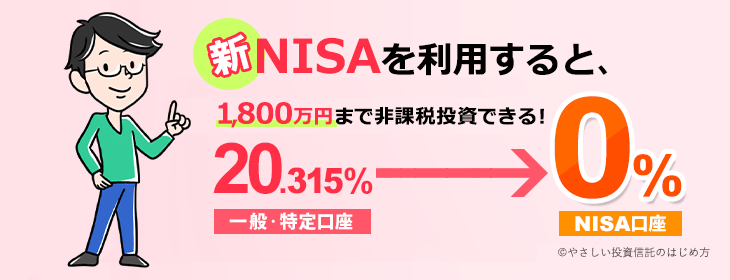

つみたてNISA(積立NISA)は、最長20年間の運用で得られた利益にかかる税金がゼロになるお得な制度です。しかも、対象商品は金融庁が厳しく定めた要件をクリアした投資信託に限られるので、投資初心者の方でも安心です。余裕資金がある場合は、ぜひともやるべきでしょう。

ただし、つみたてNISAは「投資」です。投資は元本割れのリスクに注意しなければなりません。このページでは、つみたてNISAをやめたほうがいい場合、はじめるにあたっての心構えを徹底解説します!

Contents

つみたてNISAをやめたほうがいい人

つみたてNISAをやめたほうがいいのは、投資のリスクを把握できていない人です。投資は預貯金よりも効率よく資産を増やせますが、元本割れのリスクを伴います。

つみたてNISAで積み立てていく投資信託は、利益が出ている期間もあれば、損失が出て評価額が元手よりも少なくなってしまっている期間もあるのです。

たとえば、つみたてNISA対象銘柄の中でも王道と言われているeMAXIS Slim 全世界株式(オール・カントリー)の連動対象「MSCI オール・カントリー・ワールド・インデックス※」の過去10年の騰落率は以下のようになっています。

※以下、全世界株価指数

| 年度 | 騰落率 |

|---|---|

| 2013 | 49.9% |

| 2014 | 20.0% |

| 2015 | -2.1% |

| 2016 | 5.5% |

| 2017 | 20.0% |

| 2018 | -12.4% |

| 2019 | 28.6% |

| 2020 | 11.2% |

| 2021 | 31.9% |

| 2022 | -6.1% |

このように、プラスの年もあれば、マイナスとなる年もあります。

つみたてNISAは、長い時間をかけて資産形成していくための制度です。損失を抱えてしまったときに、あせって売ってしまうような人は、投資はやめておいたほうがいいのです。

元本割れとなった場合のデメリット

つみたてNISAは、利益にかかる税金がゼロになるお得な制度です。一方で、元本割れして損失を出してしまうと、普通に投資するよりも不利になってしまいます。これには2つのパターンがあります。

- 損益通算ができない

- 含み損のまま非課税期間を満了

(1)損益通算ができない

損益通算とは、1年間で出た利益と損失を打ち消し合わせて、支払う税金を減らせる仕組みです。

たとえば、A証券で20万円の利益が出た場合、利益の20.315%を税金として払わなければなりません。

200,000円×20.315%

=40,630円

しかし、B証券で10万円の損失が出ていて損益通算を使うと、A証券の利益を打ち消せるので、支払う税金が安くなります。

(200,000円-100,000円)×20.315%

=20,315円

この場合だと、支払う税金が半分になっていてお得ですね。

しかし、B証券で出した10万円の損失がつみたてNISA口座のものだった場合、損益通算ができないのです。

(2)含み損のまま非課税期間を満了

つみたてNISAで積み立てた投資信託は、20年間の非課税期間を満了すると自動的に課税口座に移ります。そのとき、課税口座での取得価格は、非課税期間を満了した時点での時価になります。

利益が出ていた場合はお得になりますが、含み損を抱えていると不利になってしまいます。

たとえば、取得価格40万円の投資信託が、評価額30万円で非課税期間を満了したとします。すると、取得価格が評価額まで下がってしまい、その後36万円で売った場合、積み立て時より低い価格であるにもかかわらず税金を払わなければならないのです。

| 取得価格 | 40万円 |

|---|---|

| 満了時の価格 | 30万円 |

| 売却価格 | 36万円 |

| 実質的な損益 (売却価格-取得価格) |

-4万円 (36万円-40万円) |

| 税制上の損益 (売却価格-満了時) |

+6万円 (36万円-30万円) |

このように、実質的には4万円の損をしているのに、税制上6万円の利益が出ているものとみなされて税金をかけられてしまうのです。

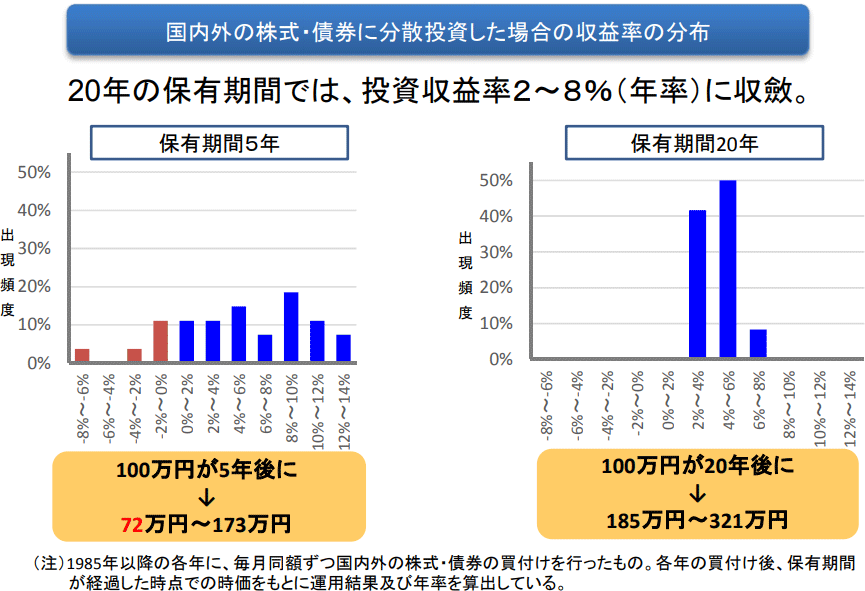

ただし実際は、つみたてNISAの非課税期間20年間いっぱいに運用すれば、含み損を抱えたまま満了してしまう可能性などほとんどないことが過去の統計から明らかになっています。これには、有識者の方々が綿密に検証して、つみたてNISAの非課税期間を20年間に設定したという背景があります。

つまり、つみたてNISAを利用する場合、元本割れさせないためにも長く運用することが大切です。

積立投資でしないほうがいいこと

積立投資でしないほうがいいことに、利益確定のタイミングを考えることがあります。

投資をするなら、安く買って高く売るに越したことはありません。しかし、これはとても難しいことなので「買うタイミングを選ばずに経済の成長をゆっくりと捉えていく」というのが積立投資の考え方です。

よって、売るタイミングも選ばないようにしたほうがいいです。「老後に毎月、資産の○%ずつ取り崩す」というような明確なルールをつくりましょう。

投資をしていると、さまざまな邪念が浮かんできます。利益が出ていると「今のうちに利益確定させたほうがいいのでは?」、損失が膨らんでくると「早く損切りしてもっと安くなってから買い直したほうがいいのでは?」と、売りたい気持ちが出てきます。

しかし、積立投資はあくまでも経済の成長からゆっくり機械的に利益を得ていくものです。冷静に感情をコントロールしていきましょう。

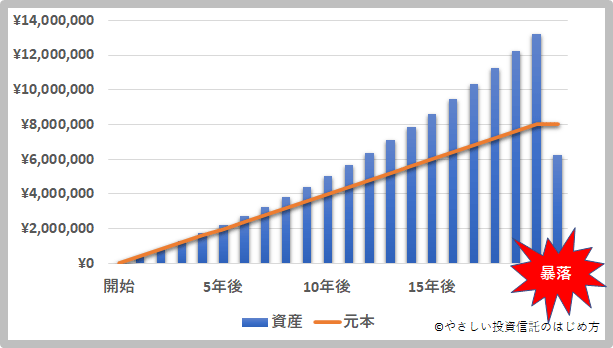

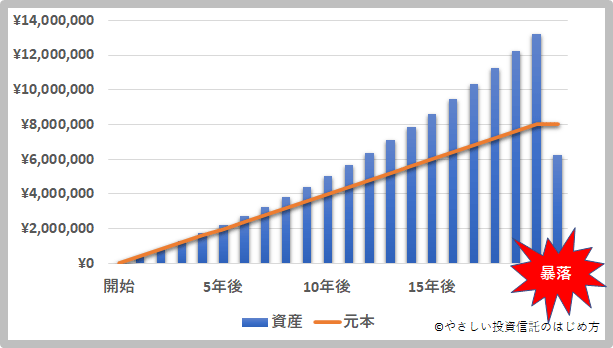

【後悔する?】20年後に暴落するケースのシミュレーション

つみたてNISAで最も失敗しやすいケースは、暴落相場に耐えられず、あせって売ってしまうパターンです。失敗しないために、あらかじめ最悪の場合をシミュレーションしておきましょう。

この最悪の場合とは、積み立て開始から20年後、いちばん運用資産が大きくなっているタイミングで暴落相場と鉢合わせになるケースです。

たとえば、つみたてNISAの非課税枠40万円いっぱいに全世界株式型のインデックスファンドを積み立てて年5%の複利運用ができた場合、20年後13,226,382円(約1,300万円)となります。ここで暴落相場が訪れたとします。

世界的な金融危機リーマンショックの影響で2008年の全世界株価指数は-52.9%と暴落しました。これを先ほどの運用額に当てはめて考えると、20年間苦労して積み上げてきた資産がたったの1年で約700万円も減ってしまうことになります。

13,226,382円-52.9%

=6,229,626円(約600万円)

あなたは冷静でいられますか?

後悔しない自信がありますか?

ここで耐えられるかどうかが明暗を分けます。暴落相場の翌年2009年、全世界株価指数は+39.6%と大きく反発して上昇し、その後も順調に回復していきました。暴落相場を耐えられた人は、きちんと報われているのです。

途中でやめてしまうことなく淡々と積み立て、老後も計画的に少しずつ投資信託を現金化していくことが、つみたてNISAを成功させる重要なポイントです。

つみたてNISAをやめたほうがいい人は、元本割れのリスクがあることを把握できていない方です。しかし、最長20年間も税金ゼロで運用できるお得な制度なので、余裕資金がある人はぜひ利用したほうがいいでしょう。

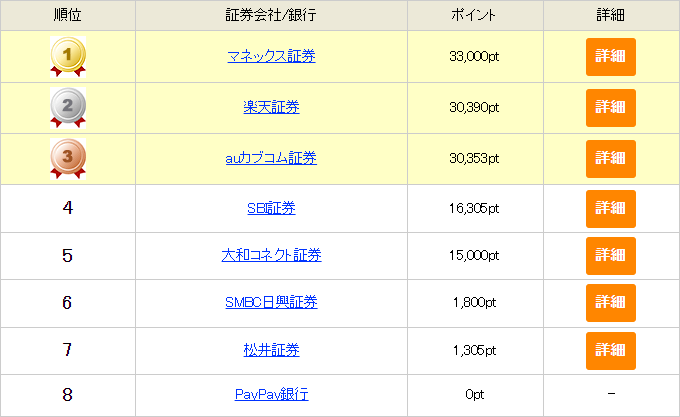

SBI証券の「つみたてNISA」が、商品ラインナップやポイント還元が優れているため、人気があります。

約5分で申込み完了します。

この記事の執筆者

やさしい投資信託のはじめ方編集部

Twitter「@toushikiso」でも情報発信中です!

Twitter「@toushikiso」でも情報発信中です!

「やさしい投資信託のはじめ方」は、これから投資をはじめたい!という方に投資信託を使った投資方法を紹介する、初心者向けのサイトです。口座開設から積立投資、新NISAやiDecoなど、将来の資産形成に役立つ情報を紹介しています。