通貨選択型投資信託とは

通貨選択型投資信託とは、一般的な株式や債券の投資信託に、通貨選択のオプションをつけた商品で、収益源は全部で3つあります。

このページのもくじ

通貨選択型投資信託の収益源

- 投資している商品自体の値上がり益、配当・利子

- 選択通貨の対円レート上昇(円安)による為替差益

- 「選択通貨の金利」から「投資商品の取引通貨の金利」を引いた分の金利差収益

1と2については、一般的な投資信託でもおなじみの収益ですが、3の「金利差収益」はあまり聞いたことがありませんね(汗”)。では、この通貨選択型投資信託のしくみを、実際の商品を例にして説明していきましょう。

今回例に使うのは、2017年5月現在、通貨選択型の投資信託で500億円以上の資金を集めている「三井住友TAM-PIMCO米国ハイイールド債券通貨選択型ファンド ブラジルレアル」です。この商品の場合、投資する商品が「米国ハイイールド(高利回り)債券」で、その取引通貨が米ドル、選択通貨がブラジルレアルとなります。

たとえば、1ドル100円のときに、この米国ハイイールド債券を100円分買います。このとき100円を1ドルと交換し、1ドル分の米国ハイイールド債券を買うことになりますが、この通貨選択型投資信託では、同時に1ドルを売って1ドル分のブラジルレアルを買います(為替予約取引)。そうすると、実質的に保有する通貨はブラジルレアル100円分(1ドル分)だけとなり、為替差益は対円の“ブラジルレアルレート”のみに影響を受けることになります。

また、1ドルを売って1ドル分のブラジルレアルを買う「為替予約取引」をすることにより、米ドル保有で得られる金利を払い、ブラジルレアル保有で得られる金利を受け取ることになるため、その差額分が金利差収益として発生します。

以上が、ざっくりとした通貨選択型投資信託のしくみです。

(為替予約取引に関しては、詳しく説明しても逆に理解しにくくなってしまうため、あえておおざっぱに説明しています。)

通貨選択型投資信託のメリット・デメリット

通貨選択型投資信託のメリットは、上記で説明したように多様な収益源を確保できることです。商品自体から得られる収益の他、選択通貨の為替や金利面からも収益の発生が期待できます。うまくいけばかなりの収益が得られますが、その逆もしかりです。このようにメリットとデメリットは表裏一体なので、良い面だけを見て投資判断をくださないように気をつけてください。

余談になりますが、通貨選択型投資信託は、しくみがかなり複雑で、いろいろな取り引きをしているため、コストが“かなり”高くなっています。正直、個人的にはあまりおすすめできない投資信託です(汗”)

この記事の執筆者

やさしい投資信託のはじめ方編集部

Twitter「@toushikiso」でも情報発信中です!

Twitter「@toushikiso」でも情報発信中です!

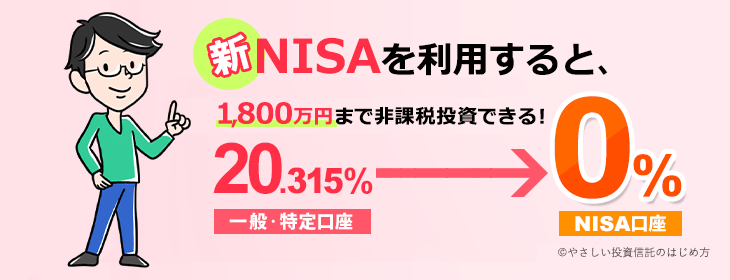

「やさしい投資信託のはじめ方」は、これから投資をはじめたい!という方に投資信託を使った投資方法を紹介する、初心者向けのサイトです。口座開設から積立投資、新NISAやiDecoなど、将来の資産形成に役立つ情報を紹介しています。