<投信ブロガーが選ぶ! Fund of the Year2019>表彰式に行ってきました

今年も<投信ブロガーが選ぶ! Fund of the Year 2019>の表彰式にお邪魔してきました。雪がちらつく悪天候でしたが、昨年に引き続いて会場は満員状態でした。つみたてNISA(積立NISA)やiDeCoの影響で、投資信託を取り巻く環境は年々良くなっています。このイベントの存在感や注目度も上がっているように感じました。

Contents

ブロガーが選んだ2019年の優良ファンドをご紹介します!

早速ですが、2019年のファンドオブザイヤーはこちらです!

| 順位 | ファンド名/カテゴリ | 純資産 総額 |

信託報酬 | 最新 価格 |

|---|---|---|---|---|

| 1 | eMAXIS Slim全世界株式(オール・カントリー) /全世界株式 |

138億円 | 0.11% | 詳細 |

| 2 | eMAXIS Slim 米国株式(S&P500) /米国株式 |

486億円 | 0.10% | 詳細 |

| 3 | eMAXIS Slim 先進国株式インデックス /先進国株式 |

803億円 | 0.11% | 詳細 |

| 4 | <購入・換金手数料なし>ニッセイ外国株式インデックスファンド /先進国株式 |

1,603億円 | 0.11% | 詳細 |

| 5 | eMAXIS Slim バランス(8資産均等型) /バランス |

444億円 | 0.15% | 詳細 |

| 6 | 楽天・全米株式インデックス・ファンド /米国株式 |

867億円 | 0.16% | 詳細 |

| 7 | セゾン・バンガード・グローバルバランスファンド /バランス |

2,028億円 | 0.63% | – |

| 7 | グローバル3倍3分法ファンド(1年決算型) /レバレッジバランス |

3,871億円 | 0.48% | 詳細 |

| 9 | バンガード・トータル・ワールド・ストックETF(VT) /海外ETF |

1.5兆円 | 0.09% | 詳細 |

| 10 | SBI・バンガード・S&P500インデックス・ファンド /米国株式 |

118億円 | 0.09% | 詳細 |

eMAXIS Slimシリーズが1位から3位までを独占しています。手数料が低く、安心して分散投資ができるというブランドイメージが、投資家の中に浸透した印象を受けました。

昨年は10位までがすべて「インデックス型」でしたが、今年は7位にグローバル3倍3分法ファンドが入っています。レバレッジを効かせて効率よく運用するファンドです。リターンをしっかり出すファンドにも注目度が高まっているようですね。

※レバレッジ型投資信託には注意点もありますので、「レバレッジ型投資信託のメリットやデメリットは?」をお読みください。

各ファンドの詳しい紹介は、後ほどご紹介します!

年金は貯蓄型の金融商品ではなく保険

第1部では、慶應義塾大学商学部の権丈善一教授が、年金問題に関する講演を行いました。昨年は金融庁が公表した「老後資金には2000万円が必要」との報告書を発端とした、年金問題が話題となりました。

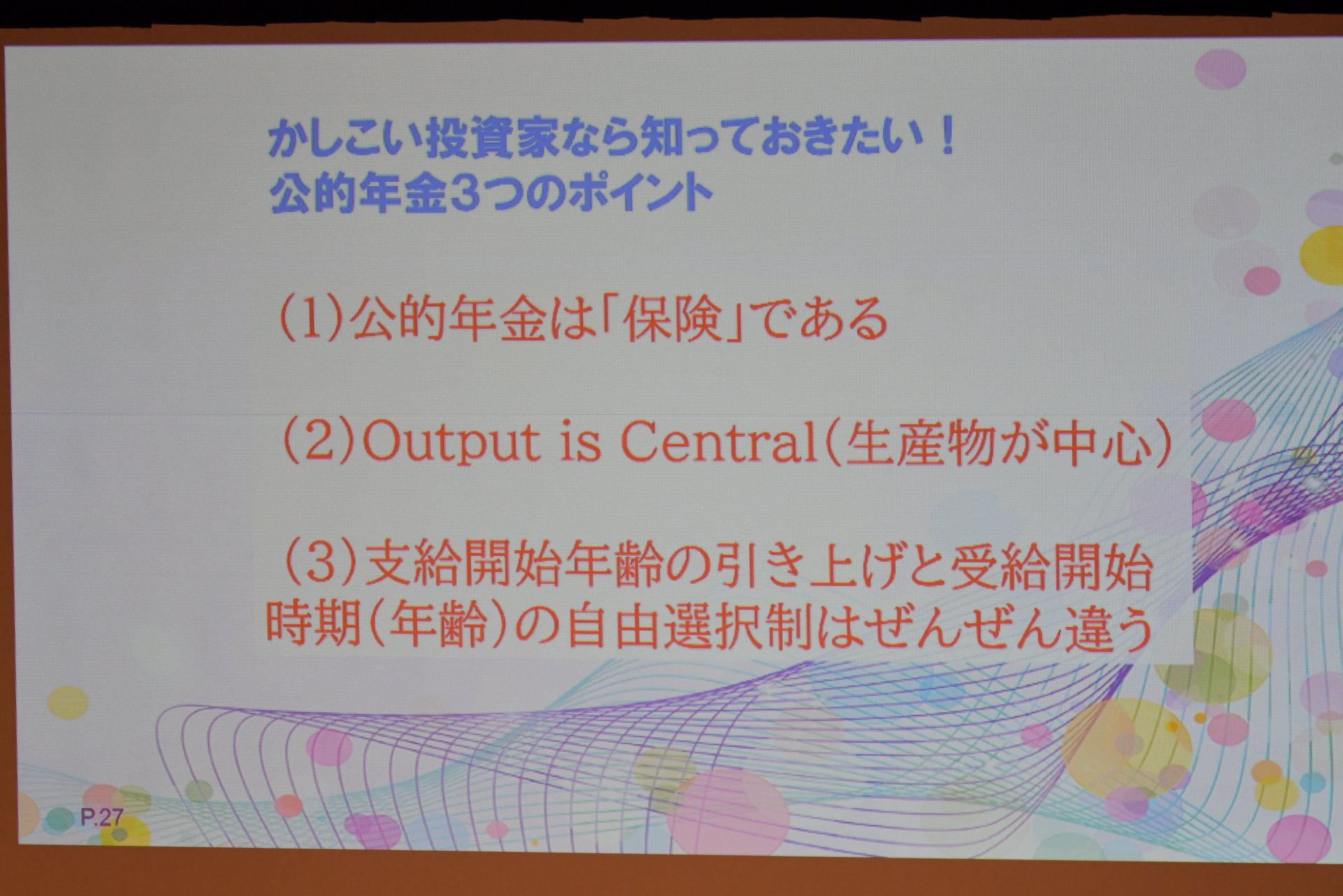

権丈教授は、以下3つのポイントを押さえて「マスコミが流す情報に左右されず、賢い投資家でいましょう」と説きます。

- 公的年金は保険である

- 生産物が中心

- 支給開始年齢の引き上げと受給開始年齢の自由選択制はぜんぜん違う

年金に対する誤解を解くためにも、今回の講演内容を一つひとつ解説します。あくまで講演者の意見であることを前提に読み進めてください。

公的年金は保険である

まず1つ目は、公的年金が積立貯蓄だと勘違いしている人が多いですが、公的年金は保険だということです。

例えば、自動車保険は事故が起こらなかったときでも保険料を支払っています。払ったお金が戻ってこないからといって、不満を口にする人はいません。保険があるという安心感が、事故の不安から解放してくれます。これが公的年金のポイントの1つです。

生産物が中心

2つ目は、年金受給者にとって本当に重視すべきことは金銭ではなく、食料や衣料、医療サービスなどの生産物であるということです。つまり、年金として積み立てたお金が重要なわけではありません。日々の消費が重要なのです。

この消費者意識を議論することなく、将来は貯蓄したお金が戻ってこないという議論をすることはあまり意味がありません。

支給開始年齢の引き上げと受給開始年齢の自由選択制は全く違う

最後3つ目は、支給開始年齢の引き上げと受給開始年齢の自由選択制は全く異なるということです。

平成16年の法改正から、公的年金は60歳から70歳までの自由選択制になりました。年金は65歳から支給されると誤解している人がいますが、これは正しくありません。日本では60歳から受け取れます。ただ、支給される金額が異なるだけです。

60歳に受け取る年金額を1とすると、65歳で受け取った場合が1.4倍、70歳で2倍になります。ライフプランに合わせて調整することができるのです。

年金は政権をとるための材料にされ、間違った情報が流れていると権丈教授は力説していました。年金制度を正しく理解して不安感をなくし、将来に備えて上手く投資を続けたいですね。

今年もブロガーの熱いメッセージが盛りだくさん

第2部では、投資家のファンドに対するメッセージが紹介されました。進行役は、投信ブロガーとして大活躍中のカン・チュンドさん、投資信託に詳しい島田知保さんでした。

集計をする際に、コメントが長すぎてマスに入りきらないといいます。ブロガーの皆さんが、投資信託を単なる金融商品ではなく、愛情をもって見つめていることがわかります。

昨年は分散投資、低コスト、ポイント付与など付加価値がつく投資信託へのコメントが目立ちました。今年も分散投資と低コストを推す声は大きかったですが、運用会社の「姿勢」が高く評価されていたように感じました。

例えば、アクティブファンド「農林中金<パートナーズ>長期厳選投資 おおぶね」は、米国株の中から厳選した銘柄に投資をしています。農林中金は銘柄選定の際、実際に会社を訪問して、経営者や現場の声を聞いて投資をしています。機械的に投資をするのではなく、自分の足で情報を稼ぐ泥臭さを評価するコメントがありました。

「結い 2101」では、投資した資金が社会の役に立っているという実感が得られるというコメントがありました。ESG投資が広まっています。今年は、投資スタイルや社会貢献が投資信託のキーワードになるのかもしれません。

「eMAXIS Slim」はなぜ強い?

ここで、3位までを独占したeMAXIS Slimの強みについて分析します。このシリーズの強みは、業界最低水準の低コスト運用と、バランスよく投資できることです。

1位の「eMAXIS Slim 全世界株式(オール・カントリー)」は「MSCI オール・カントリー・ワールド・インデックス」に連動する投資成果を目指すファンドです。特徴は、日本を含む先進国、新興国の大型株、中型株で構成されています。ほぼこれ1本で主要な株式に投資ができます。リバランスが不要でほったらかしでも大丈夫という安心感が評価されています。

受賞した三菱UFJ国際投信の常務執行役員・代田秀雄さんは喜びを語るとともに、今後はもう一歩踏み込んだ社会貢献の取り組みをしたいと抱負を語りました。

「これまでに引き続き低コスト運用を続けますが、eMAXIS Slimも炭素排出量削減などの環境に配慮した投資を目指したいと考えています。TOPIXなどと同様に、投資家が安心できるESGの指数があれば、投資はもっと進むはず。eMAXISブランドは将来的に社会貢献の分野を開拓したいです」。

低コストが進む背景には、ライバル社との切磋琢磨があるからこそという話も。企業間の競争で投資環境が良くなることは、投資家には嬉しい限りですね。

2位の「eMAXIS Slim 米国株式(S&P500)」は、米国株価指数の「S&P500」に連動する投資成果を目指すファンドです。2019年は米国景気が好調で、好成績を収めたことも受賞の背景にありそうです。

ベンチマークに連動するインデックス投資は、運用に苦労もかからず簡単だと思いがちです。ところが、三菱UFJ国際投信は少しでも株式の買い付け手数料を下げるため、証券会社にコンペを実施しているそうです。そうした努力が低コストにつながり、人気を集めるという好循環を生んでいます。

3位の「eMAXIS Slim 先進国株式インデックス」は、先進国株価指数である「MSCIコクサイ・インデックス」に連動する投資成果を目指すファンドです。昨年の1位から3位に転落しましたが、まだまだ人気は健在です。昨年12月に信託報酬の引き下げを実施していますし、純資産額がeMAXISの中で最も多いので、安定感のある投資信託です。

一方、昨年2位の「<購入・換金手数料なし>ニッセイ外国株式インデックスファンド」は4位に転落しました。

登壇したニッセイアセットマネジメント常務取締役・上原秀信さんは「このままでは、いつランク圏外に落ちてもおかしくないです…」と、会場の笑いを誘っていました。

このファンドは、今では当たり前になった、信託報酬の引き下げを既存のファンドに適用したパイオニアです。壇上の上原さんから未発表の重大なコメントがありました。

「今年2月から信託報酬を0.093%に引き下げます」

昨年0.0999%まで引き下げましたが、更なる低コスト化を進めるようです。惜しくも3位圏内には入れなかったものの、こうした低コスト化にこだわる姿勢は長年評価されています。

今回驚いたのが、7位に「グローバル3倍3分法ファンド(1年決算型)」が入っていたことです。このファンドは、国内外の株式、リート、債券に分散投資をするファンドです。最大の特徴が、先進国の債券を中心としてレバレッジを効かせていることです。分散投資に留まらず、リターンをしっかりと狙います。

国債にレバレッジをかけて投資効果を高めることは、個人投資家にはできません。投資信託でしかできない資産構成が評価のポイントとなったようです。

11位から20位まではこのようになっています。「ひふみ投信」や「結い 2101」などの独立系運用ファンドは根強い人気に支えられています。

| 順位 | ファンド名/カテゴリ | 純資産 総額 |

信託報酬 | 最新 価格 |

|---|---|---|---|---|

| 11 | たわらノーロード 先進国株式 /先進国株式 |

492億円 | 0.11% | 詳細 |

| 12 | 農林中金<パートナーズ>長期厳選投資 おおぶね /米国株式 |

32億円 | 0.99% | 詳細 |

| 13 | eMAXIS Slim 全世界株式(除く日本) /全世界株式 |

129億円 | 0.11% | 詳細 |

| 14 | ひふみ投信 /国内株式 |

5,585億円 | 1.08% | 詳細 |

| 15 | 結い2101 /国内株式 |

417億円 | 1.08% | – |

| 16 | 楽天・全世界株式インデックス・ファンド /全世界株式 |

347億円 | 0.22% | 詳細 |

| 17 | 野村つみたて外国株投信 /先進国株式 |

137億円 | 0.21% | 詳細 |

| 18 | eMAXIS Slim全世界株式(3地域均等型) /全世界株式 |

15億円 | 0.11% | 詳細 |

| 19 | 野村インデックスファンド・内外7資産バランス・為替ヘッジ型 /バランス |

137億円 | 0.55% | 詳細 |

| 20 | eMAXIS Slim 新興国株式インデックス /新興国株式 |

261億円 | 0.21% | 詳細 |

今回気づいたのが、社会貢献、ESGというキーワードが、ブロガーや運用者から聞こえてきたことです。低コストが当たり前となり、プラスアルファの取り組みが評価される時代になったように思えます。

つみたてNISA(積立NISA)やiDeCoで資産形成を考える個人投資家は増加しており、投信ブロガーは消費者目線の情報を発信する貴重な存在です。Fund of the Yearは投資判断の基準を与えてくれる、とても大切なイベントだと感じました。

ファンドを運用するアセットマネジメントの方々の声も聞ける場であり、今後も続いてほしい取り組みです。

この記事の執筆者

やさしい投資信託のはじめ方編集部

Twitter「@toushikiso」でも情報発信中です!

Twitter「@toushikiso」でも情報発信中です!

「やさしい投資信託のはじめ方」は、これから投資をはじめたい!という方に投資信託を使った投資方法を紹介する、初心者向けのサイトです。口座開設から積立投資、新NISAやiDecoなど、将来の資産形成に役立つ情報を紹介しています。