4資産均等ってどうですか?【おすすめ銘柄・ダメな理由は?】

お悩み

新NISAで資産形成をはじめようと思っています。

ですが年齢も年齢なので、リスクヘッジとして債券を組み入れたいと思っていて、個人的には、4資産均等の投資信託が向いていると感じています。

おすすめ銘柄はどれでしょうか。

また、4資産均等が「ダメ」という話もよく聞きます。

なぜそう言われているのか、ダメな理由も併せて教えていただけるとうれしいです。

回答

4資産均等は、安定的な資産配分を保つ投資信託で、株式と債券へバランスよく投資したい人に向いています。おすすめ銘柄は、「<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)」です。

「ダメ」と言われる理由は、「NISAの非課税枠を使うのはもったいない」などと考えられるためです。

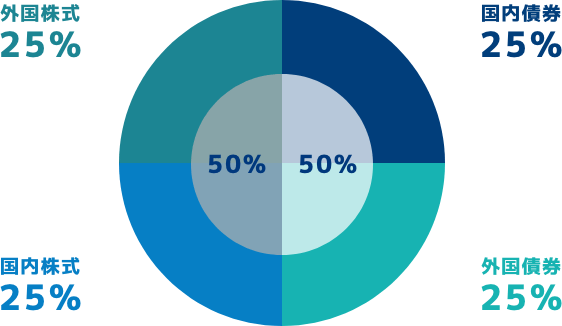

4資産均等は、国内株式・外国株式・国内債券・外国債券へそれぞれ25%ずつ投資をする配分です。年金積立金を運用するGPIF(年金積立金管理運用独立行政法人)も採用している比較的安定した資産配分です。

おすすめの銘柄は、4資産均等型の投資信託の中で最も信託報酬が低い「<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)」です。

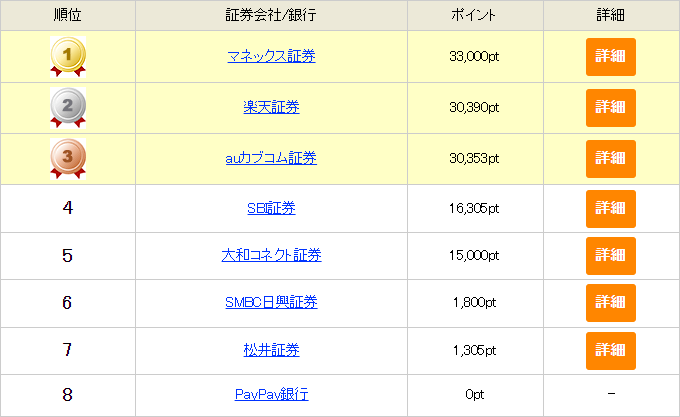

| 銘柄名 | 信託報酬 |

|---|---|

| <購入・換金手数料なし> ニッセイ・インデックスバランスファンド (4資産均等型) |

0.154% |

| つみたて4資産均等バランス | 0.242% |

| eMAXIS バランス(4資産均等型) | 0.55% |

安定的な資産配分が魅力の4資産均等ですが、「4資産均等はダメ」という意見もあります。ダメだと言われる理由として、以下の3つがあげられます。

- 国内に偏りすぎている

- 外国債券へ25%も投資している

- NISAの非課税枠を使うのはもったいない

国内に偏りすぎている

全世界に占める日本の割合は、株式・債券ともにグローバル指数ベースで5%程度しかありません。しかし、4資産均等は、国内株式・国内債券にそれぞれ25%も投資をしています。

外国債券へ25%も投資している

外国債券へ投資する場合、為替リスクやカントリーリスクなどリスクが生じ、国内債券へ投資するよりもリスクが高くなります。しかし、外国債券は、リスクの割にリターンが見込めない傾向にあります。

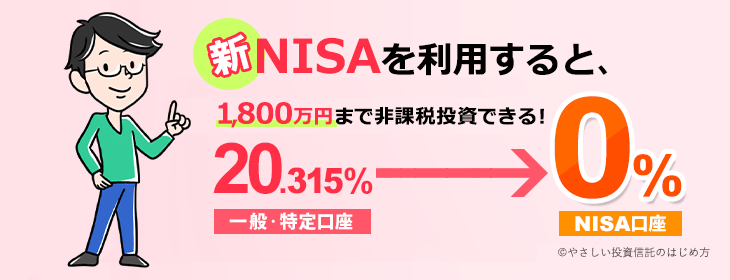

NISAの非課税枠を使うのはもったいない

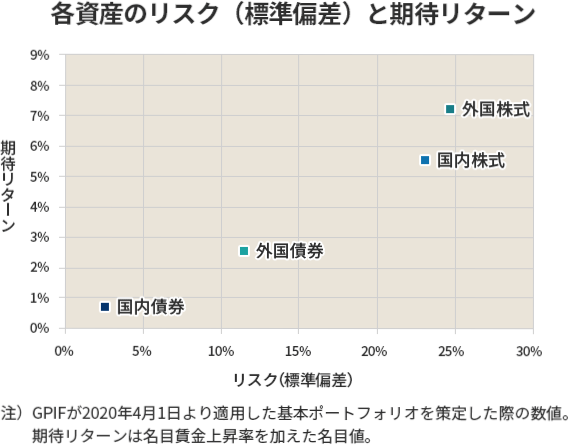

上の図が表すように、債券は株式よりも期待リターンが低い傾向にあります。NISAは利益に対してかかる税金がゼロになるお得な制度なので、期待リターンの高い資産へ投資するほうが有効活用できます。

上限が設定されている非課税枠に、期待リターンの低い債券を組み入れるのは、「もったいない」と感じる人も多いでしょう。

4資産均等は、GPIFも採用する安定した資産配分です。おすすめ銘柄は「<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)」です。4資産均等のダメな理由も紹介しましたが、その特性を理解して投資するのであれば何の問題もありません。